La economía argentina en busca de un crecimiento sostenido

Desafíos y expectativas de un año electoral

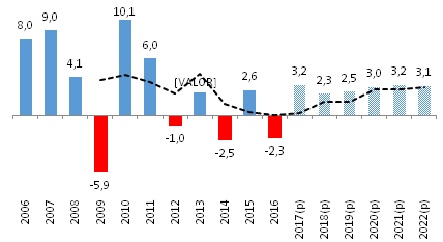

Por Eduardo Fracchia y Carlos M. Belloni El panorama mundial sigue moderadamente optimista con alto nivel de intervención monetaria y fiscal. Como dijo Nixon en su momento “todos somos keynesianos”. En este contexto, América Latina está bien posicionada aunque con una tasa de crecimiento económico moderada que en el conjunto se perjudicó por el estancamiento de Brasil durante 2015 y 2016. Las turbulencias provienen del ámbito político. América latina tendrá en 2 años 11 relevos presidenciales. El mapa político sigue heterogéneo dada la victoria del oficialismo en Ecuador. Los gobiernos de centro izquierda son pragmáticos. La única excepción es Venezuela que está cada vez mas cerca de un colapso económico lo cual puede impulsar elecciones anticipadas. Brasil frente al riesgo de un vacío político en un contexto económico de dos años consecutivos de recesión. La economía argentina viene experimentando en los últimos años un período de estancamiento afectada por un shock externo relacionado con un descenso marcado de las exportaciones. En los últimos 5 años, el crecimiento promedio de la economía fue de -0,2% (Gráfico 1 y 2).

Gráfico 1. Tasa de crecimiento económico

(Var % anual del PIB real y tendencia media movil 4 períodos)

Fuente: INDEC (2005-2016), IAE (2017) y IMF (2018-2022).

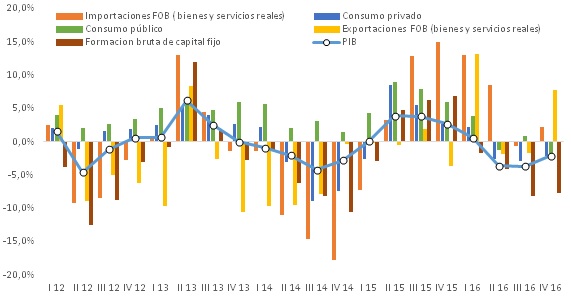

Gráfico 2. Evolución de oferta y demanda global, 2012-2016

(Variación % respecto a igual trimestre del año anterior)

Fuente: INDEC

Los motores del crecimiento para la economía argentina durante este año serán la obra pública, el sector agropecuario y la producción energética. Aunque técnicamente se ha superado la recesión, los indicadores de actividad todavía no muestran una clara tendencia positiva. Desde el gobierno estiman un crecimiento del 3%; para las consultoras privadas y analistas será más cercano al 2,6%. La industria va a acompañar ese crecimiento pero a un ritmo menor. El sector manufacturero es clave en el funcionamiento de la economía y es necesario que crezca para lograr un crecimiento sostenido de la economía. Hoy transita un proceso de recuperación débil que se fortalecerá si logra recuperar competitividad. La capacidad instalada industrial se ubica actualmente por debajo del 70%, un nivel equivalente a la salida de la crisis en 2001.

El panorama de la industria comenzó a complicarse desde 2011, después de un ciclo expansivo favorable que arrancó en 2003, interrumpido por la crisis internacional de 2008/9. En 2016, el sector se contrajo cerca de un 6% con caída en casi todas las ramas. Si analizamos el desempeño de la industria por tipo de bien, la mayor contracción en 2016 estuvo en los bienes de consumo durable y la menor caída en los bienes de consumo no durables y en los bienes de capital. En cuanto a los sectores industriales, el descenso del PIB sectorial fue liderado por las ramas de metales básicos, acero, automotriz, minerales no metálicos y la construcción.

La evolución de la industria durante este año dependerá de la respuesta del consumo de los hogares a los nuevos precios relativos y del contexto internacional, básicamente de la recuperación de Brasil. En los últimos 50 años cuando se contrajo la economía brasileña, la industria local cayó en el 70% de los casos. Actualmente Brasil es el destino del 40% de nuestras exportaciones industriales.

Las medidas de política comercial y cambiaria llevadas adelante por el gobierno han reavivado el clásico debate entre apertura y proteccionismo. La reducción de aranceles a las importaciones junto con un tipo de cambio real apreciado han impulsado la demanda de bienes importados. En el primer cuatrimestre de 2017, los rubros con mayores incrementos en cantidades importadas fueron vehículos de automotores de pasajeros con un 40% y bienes de consumo con un 16%. Hay sectores sensibles como textil, calzado, informática que se ven amenazados por los flujos de importación.

La recuperación de la industria se da en un marco exigente con costos recientes. La elevada tasa de interés afecta al costo de financiamiento de la inversión y genera impactos en la cadena de pagos, en especial de las pymes. Los costos de logística aumentaron 41%, las energéticas entre 60 y 600% y los salarios 30%. Frente a este panorama es clave la mejora crediticia, comercial y tributaria para que la industria se recupere.

El bajo nivel de actividad influye en la menor inversión de las pymes industriales. En noviembre de 2016 solo el 36% de las pymes industriales estimaban que era un buen momento para invertir; en 2015 el escenario era más optimista con un 45%.

La industria es la actividad que genera mayor empleo formal en la economía, de allí su importancia estratégica, en especial el segmento de las pymes que acapara al 70% del empleo argentino. Para la consolidación del modelo de crecimiento del gobierno es clave que el sector industrial recobre dinamismo.

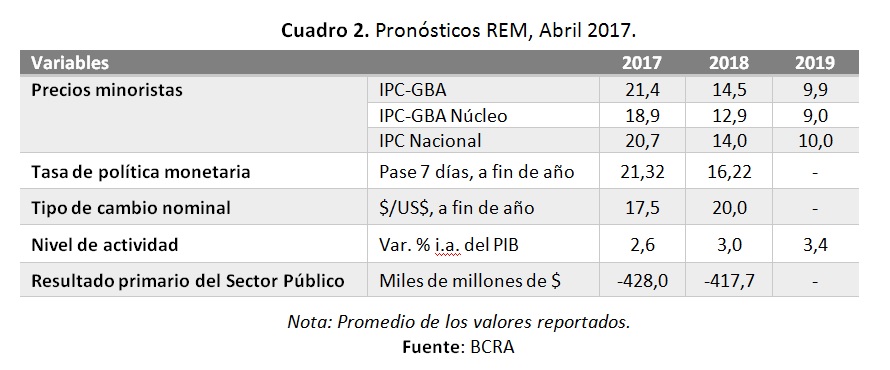

El panorama para el resto del año es el de una economía que se va encaminando de a poco. En el siguiente cuadro resumimos los pronósticos de las principales variables macroeconómicas que surgen del último Relevamiento de Expectativas del Mercado (REM) realizado por el BCRA en el mes de abril.

Los motores del crecimiento para la economía argentina durante este año serán la obra pública, el sector agropecuario y la producción energética. Aunque técnicamente se ha superado la recesión, los indicadores de actividad todavía no muestran una clara tendencia positiva. Desde el gobierno estiman un crecimiento del 3%; para las consultoras privadas y analistas será más cercano al 2,6%. La industria va a acompañar ese crecimiento pero a un ritmo menor. El sector manufacturero es clave en el funcionamiento de la economía y es necesario que crezca para lograr un crecimiento sostenido de la economía. Hoy transita un proceso de recuperación débil que se fortalecerá si logra recuperar competitividad. La capacidad instalada industrial se ubica actualmente por debajo del 70%, un nivel equivalente a la salida de la crisis en 2001.

El panorama de la industria comenzó a complicarse desde 2011, después de un ciclo expansivo favorable que arrancó en 2003, interrumpido por la crisis internacional de 2008/9. En 2016, el sector se contrajo cerca de un 6% con caída en casi todas las ramas. Si analizamos el desempeño de la industria por tipo de bien, la mayor contracción en 2016 estuvo en los bienes de consumo durable y la menor caída en los bienes de consumo no durables y en los bienes de capital. En cuanto a los sectores industriales, el descenso del PIB sectorial fue liderado por las ramas de metales básicos, acero, automotriz, minerales no metálicos y la construcción.

La evolución de la industria durante este año dependerá de la respuesta del consumo de los hogares a los nuevos precios relativos y del contexto internacional, básicamente de la recuperación de Brasil. En los últimos 50 años cuando se contrajo la economía brasileña, la industria local cayó en el 70% de los casos. Actualmente Brasil es el destino del 40% de nuestras exportaciones industriales.

Las medidas de política comercial y cambiaria llevadas adelante por el gobierno han reavivado el clásico debate entre apertura y proteccionismo. La reducción de aranceles a las importaciones junto con un tipo de cambio real apreciado han impulsado la demanda de bienes importados. En el primer cuatrimestre de 2017, los rubros con mayores incrementos en cantidades importadas fueron vehículos de automotores de pasajeros con un 40% y bienes de consumo con un 16%. Hay sectores sensibles como textil, calzado, informática que se ven amenazados por los flujos de importación.

La recuperación de la industria se da en un marco exigente con costos recientes. La elevada tasa de interés afecta al costo de financiamiento de la inversión y genera impactos en la cadena de pagos, en especial de las pymes. Los costos de logística aumentaron 41%, las energéticas entre 60 y 600% y los salarios 30%. Frente a este panorama es clave la mejora crediticia, comercial y tributaria para que la industria se recupere.

El bajo nivel de actividad influye en la menor inversión de las pymes industriales. En noviembre de 2016 solo el 36% de las pymes industriales estimaban que era un buen momento para invertir; en 2015 el escenario era más optimista con un 45%.

La industria es la actividad que genera mayor empleo formal en la economía, de allí su importancia estratégica, en especial el segmento de las pymes que acapara al 70% del empleo argentino. Para la consolidación del modelo de crecimiento del gobierno es clave que el sector industrial recobre dinamismo.

El panorama para el resto del año es el de una economía que se va encaminando de a poco. En el siguiente cuadro resumimos los pronósticos de las principales variables macroeconómicas que surgen del último Relevamiento de Expectativas del Mercado (REM) realizado por el BCRA en el mes de abril.

Por el lado del consumo debería moverse más firme gracias a la recuperación del empleo (que crece a un ritmo de 20.000 ocupados por mes) y a un mejor salario real fruto entre otras cuestiones de las futuras paritarias (las cuales cerrarían con un ajuste promedio del 25%, unos 4 puntos porcentuales por encima de la inflación esperada). Es clave que el aumento salarial efectivamente supere a la inflación para tener un año expansivo en términos de consumo privado. La tasa de interés no es tan relevante en este sentido, dado el tamaño del sistema financiero.

En cuanto a inversión hay mucho anuncio (España, Vaca muerta, minería) y pocas nueces. ¿Será tan importante el resultado electoral favorable para mover la aguja del proceso inversor?. El Plan de infraestructura pública va por por un buen camino y puede tener un efecto multiplicador en el producto y en el empleo. No obstante, faltan marcos regulatorios más elaborados para el fomento de las inversiones. El caso clásico es el sector energético, aún en construcción. La nueva ley de mercado de capitales podría dar un impulso a la inversión. El “tractor” de la construcción recién está arrancando y es fundamental que consolide su recuperación para hacer crecer la inversión.

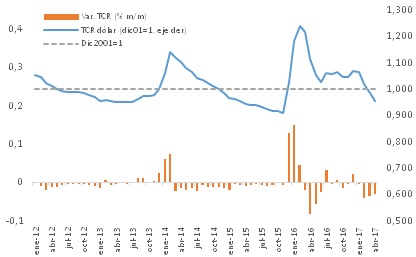

Con respecto al sector externo, el contexto de precios internacionales todavía es bueno. Las exportaciones de trigo crecen, el maíz y la soja siguen firmes y se va reacomodando la carne. Las manufacturas de origen industrial, como mencionábamos anteriormente, pueden crecer si la economía brasileña finalmente se recupera. Por el lado de las importaciones, el avance de los productos importados afecta más a sectores sensibles como es el caso del textil (Ej. Clúster de Luján), informática (Bangho), calzado y cueros. El tipo de cambio, reconocido por el propio ministro de Hacienda, está retrasado lo que alienta el ingreso de productos del exterior.

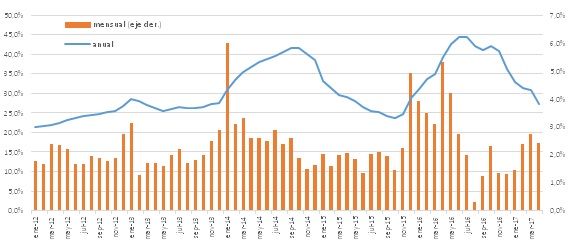

La política monetaria sigue firme ahora con esterilización concretada vía Pases y no de LEBAC. Pese a la aceleración de la inflación mensual durante los primeros meses del año, persiste el descenso en términos interanuales y ya se ubica en un nivel similar previo a la salida del cepo cambiario (Gráfico 3).

Por el lado del consumo debería moverse más firme gracias a la recuperación del empleo (que crece a un ritmo de 20.000 ocupados por mes) y a un mejor salario real fruto entre otras cuestiones de las futuras paritarias (las cuales cerrarían con un ajuste promedio del 25%, unos 4 puntos porcentuales por encima de la inflación esperada). Es clave que el aumento salarial efectivamente supere a la inflación para tener un año expansivo en términos de consumo privado. La tasa de interés no es tan relevante en este sentido, dado el tamaño del sistema financiero.

En cuanto a inversión hay mucho anuncio (España, Vaca muerta, minería) y pocas nueces. ¿Será tan importante el resultado electoral favorable para mover la aguja del proceso inversor?. El Plan de infraestructura pública va por por un buen camino y puede tener un efecto multiplicador en el producto y en el empleo. No obstante, faltan marcos regulatorios más elaborados para el fomento de las inversiones. El caso clásico es el sector energético, aún en construcción. La nueva ley de mercado de capitales podría dar un impulso a la inversión. El “tractor” de la construcción recién está arrancando y es fundamental que consolide su recuperación para hacer crecer la inversión.

Con respecto al sector externo, el contexto de precios internacionales todavía es bueno. Las exportaciones de trigo crecen, el maíz y la soja siguen firmes y se va reacomodando la carne. Las manufacturas de origen industrial, como mencionábamos anteriormente, pueden crecer si la economía brasileña finalmente se recupera. Por el lado de las importaciones, el avance de los productos importados afecta más a sectores sensibles como es el caso del textil (Ej. Clúster de Luján), informática (Bangho), calzado y cueros. El tipo de cambio, reconocido por el propio ministro de Hacienda, está retrasado lo que alienta el ingreso de productos del exterior.

La política monetaria sigue firme ahora con esterilización concretada vía Pases y no de LEBAC. Pese a la aceleración de la inflación mensual durante los primeros meses del año, persiste el descenso en términos interanuales y ya se ubica en un nivel similar previo a la salida del cepo cambiario (Gráfico 3).

Gráfico 3. Evolución de los precios, 2012-2016

(Inflación minorista, indicador nacional IAE)

Fuente: IAE

Gráfico 4. Evolución del Tipo de Cambio Real

(TCR dólar, base Dic-2001=1 y variación mensual)

Fuente: IAE

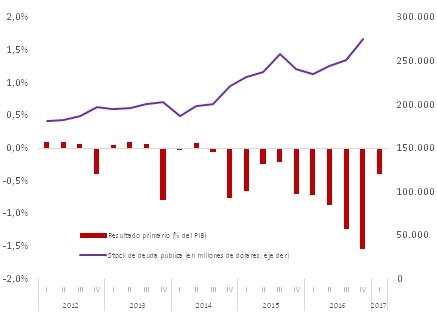

Gráfico 5. Resultado primario y deuda pública, 2012-2016

Fuente: Mecon